A Vale reforçou sua estratégia de crescimento mirando a transição energética global, com maior foco na produção de cobre e níquel — fundamentais para baterias e veículos elétricos — e mantendo sua competitividade no minério de ferro, apesar da pressão por novas descobertas no setor.

Metais para a transição energética ganham peso

Dados da própria companhia mostram que a produção brasileira de cobre saltou de 171 mil toneladas em 2022 para 265 mil toneladas em 2024, uma alta robusta de 55%. Já o níquel, apesar de queda recente, segue relevante com cerca de 14 mil toneladas ao ano.

O cobre tem se mostrado mais atrativo que o níquel em termos de margem, já que o custo total para produção e entrega do cobre gira em torno de US$ 2.616/t, enquanto o preço de venda médio chega a US$ 8.811/t, garantindo margem superior. Já o níquel, com custo próximo a US$ 15.000/t e preço médio de US$ 17.000/t, oferece retorno bem menor.

Tabela 1 – Margens de cobre e níquel (US$/tonelada)

Metal Custo total Preço de venda Margem Cobre 2.616 8.811 6.195 Níquel 15.000 17.000 2.000 Além disso, a demanda por esses metais vem crescendo especialmente na Europa e nos EUA, regiões que lideram a adoção de veículos elétricos e a descarbonização industrial.

Minério de ferro segue dominante, mas sob pressão

O minério de ferro, principal produto da Vale, ainda representa cerca de 61% das receitas destinadas à China, mercado que apresenta sinais de desaceleração devido à bolha imobiliária e à menor demanda por aço.

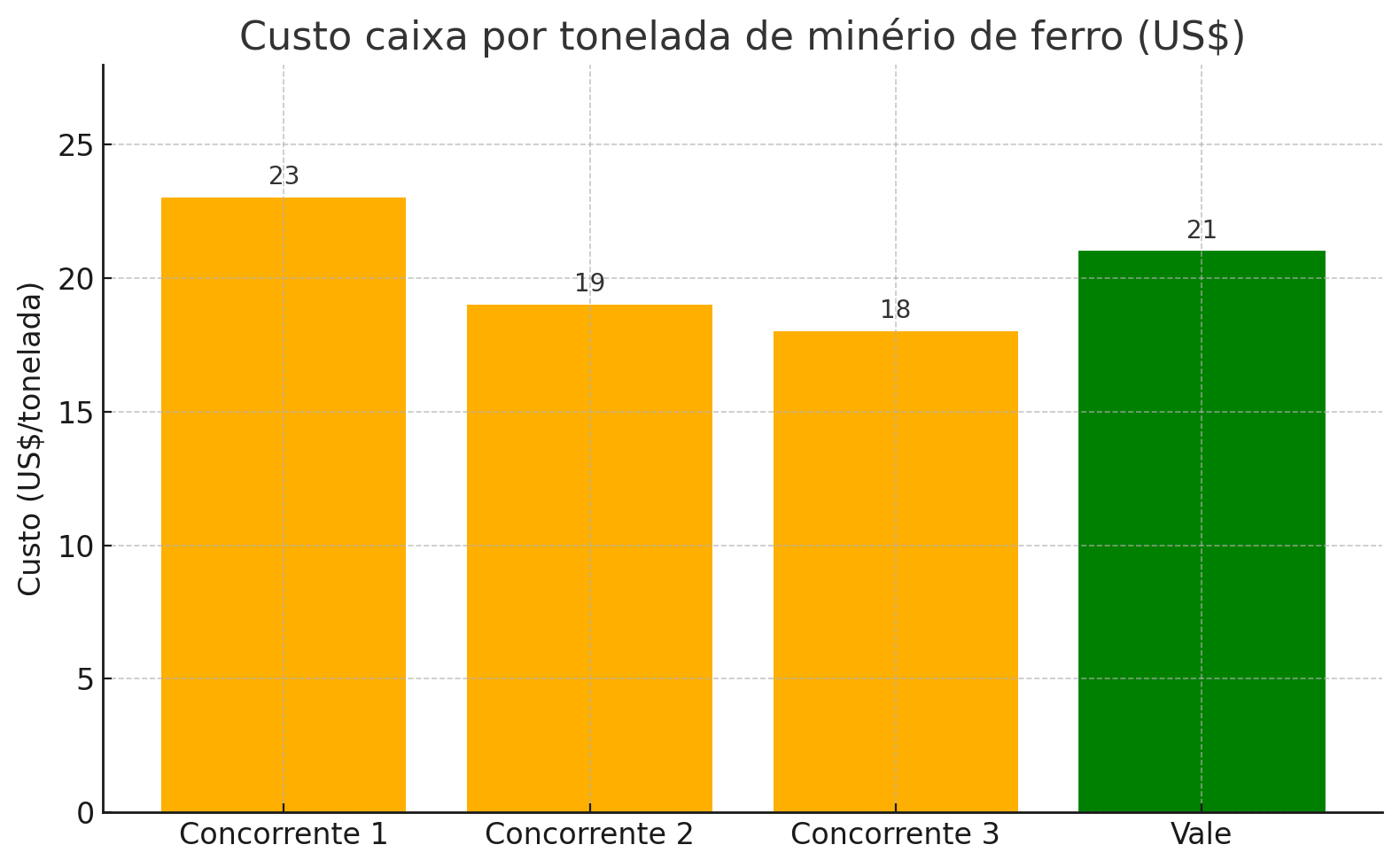

Mesmo assim, a companhia mantém forte vantagem competitiva: seu custo all-in por tonelada está em US$ 56, enquanto seus concorrentes operam em patamares similares ou superiores. O objetivo da Vale é reduzir esse custo para US$ 18-19/t até 2030.

Além disso, projeções indicam que, mesmo com ligeira queda no aço chinês, a demanda global por minério de alta qualidade continuará sendo sustentada por outros mercados, como Índia.

Além disso, projeções indicam que, mesmo com ligeira queda no aço chinês, a demanda global por minério de alta qualidade continuará sendo sustentada por outros mercados, como Índia.

Nova descoberta na Austrália desafia o setor

Em 2025, foi anunciada a descoberta de uma reserva estimada em US$ 6 trilhões em minério de ferro na Austrália, o que pode impactar significativamente a dinâmica global do mercado, já que os australianos têm vantagens logísticas para exportar à Ásia.

Apesar dessa ameaça, o CEO da Vale, Gustavo Pimenta, reafirmou a ambição da mineradora de se tornar a maior produtora mundial de metais de valor, apoiando-se em reservas robustas e no contínuo investimento em eficiência e qualidade.

Perspectivas para investidores

Mesmo com a redução projetada de produção de minério de ferro para 31-35 milhões de toneladas — abaixo das expectativas anteriores — a Vale mantém forte geração de caixa, graças à eficiência operacional e à diversificação de portfólio.

O cenário global, porém, exige cautela: pressões sobre preços do minério, novas reservas concorrentes e a desaceleração chinesa podem afetar lucros futuros. A aposta nos metais para a transição energética surge como uma estratégia para mitigar esses riscos e garantir crescimento sustentável.

Quer saber tudo

o que está acontecendo?

Receba todas as notícias do O Petróleo no seu WhatsApp.

Entre em nosso grupo e fique bem informado.

Deixe o Seu Comentário